您的位置:

文学城 » 博客

» 投资科普#54:70后的好运真的无法复制吗?

投资科普#54:70后的好运真的无法复制吗?

2024-05-13 06:15:04

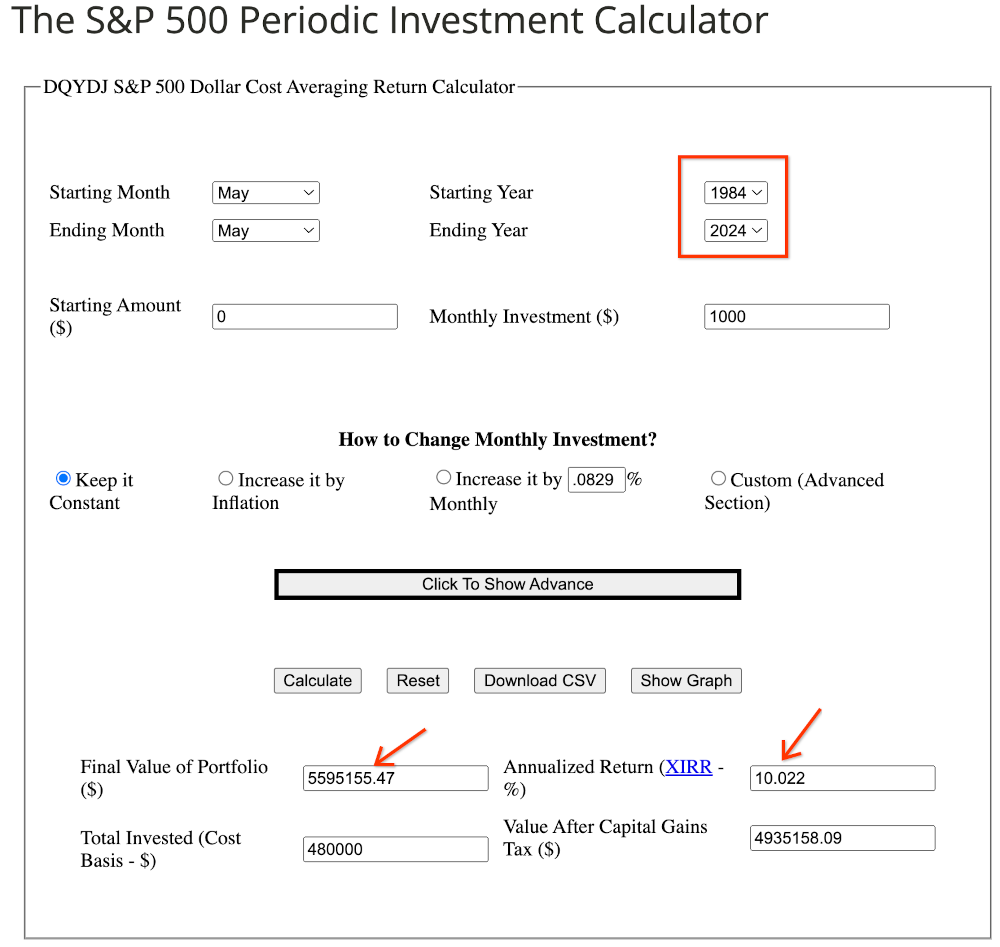

复利的第一条原则是:除非万不得已,永远不要打断这个过程。标普500指数计算器

开始年份 定投年化 定投累积 全投年化 全投累积

2004

11.43%

355%

9.64%

630%

1999

8.32%

246%

5.33%

282%

1994

7.14%

313%

9.87%

548%

1989

4.08%

153%

7.02%

389%

1984

10.39%

314%

12.20%

1001%

1979

17.19%

717%

16.48%

2119%

1974

12.53%

405%

11.27%

847%

从上表可以看出,过去二十年美股的表现,的确非常亮眼,但也远远不是过去五十年最高的。标普指数在此期间的表现,比1999年开始的历史时期多3.1%,但是和1979年时间段的17.19%,却又相形见绌。

即使是一个50后,如果从1984年前后开始投资,在其前二十年的投资生涯中,仍然可以取得非常优秀的结果。

我们同时可以看到,如果以二十年为窗口期,最好时期可以比最差时期高出13.11%。这种惊人的差别告诉我们,在一个较短的投资窗口期里,何时开始进行投资,的确可以大大影响最终的结果。

开始年份 定投年化 定投累积 全投年化 全投累积

1994

9.47%

518%

9.97%

1732%

1989

8.60%

439%

9.28%

1435%

1984

8.98%

471%

10.49%

1997%

1979

8.02%

393%

9.73%

1622%

1974

11.62%

787%

11.06%

2329%

由此可见,以30年时间窗口看,不同时期定投的最大收益率是1974年开始的11.62%,最差是1979年开始的8.02%。而1994年开始的三十年,介于中间,并非是鹤立鸡群,更谈不上空前绝后。而最大值也仅仅比最低值高3.6%,绝非云泥之别。

开始年份 定投年化 定投累积 全投年化 全投累积

1984

10.02%

1166%

10.91%

6300%

1979

9.93%

1135%

10.76%

5985%

1974

10.18%

1219%

10.06%

4646%

不出我们所料,在一个四十年的窗口期内,最好时期的表现仅仅比最差时期高0.25%。

如果你从1984年开始投资,哪怕每月只投资1千美元,到今天就积累了595万美元!

其实,即使是已经退休的人士,他们还是应该让一部分资产继续在股市里增长。这样,一个正常家庭的投资年限可以高达六十年。在如此漫长的投资生涯里,何时出生这个因素,基本可以忽略不计了。

根据这些数据,我觉得我们这代人的确是幸运的,但绝不是最幸运的。我们这代人的成功,完全可以被后来者超越。

延伸阅读:

硅谷居士 发表评论于

2024-05-14 09:55:27

回复 '清漪园' 的评论 : “一处自主房,两三个出租房,再加上多年来积攒的退休基金和存款等,养老是没有问题的”

清漪园 发表评论于

2024-05-14 09:42:52

居士所言极是,投资不仅要靠聪明的头脑和学习能力,还要靠启蒙和教育。我们这代老留显然在头脑灵活的青少年时代缺乏适当的财务启蒙。在聚会时我们也经常讨论投资理财和退休事宜,但还真就没有几个精通之人,大多都是粗通皮毛。当然,老留圈子里有实现财务自由的聪明人,几十年前就开始买房买地买山头,比如老朽兄,但我周围没有这样的贤达,多是深耕自己的领域,一处自主房,两三个出租房,再加上多年来积攒的退休基金和存款等,养老是没有问题的,但这不能称为财务自由。

硅谷居士 发表评论于

2024-05-14 07:57:22

回复 '清漪园' 的评论 : “我们50后这一代的幸运是考上大学,跳上受高等教育的最后一班车,发财就是奢望了”

清漪园 发表评论于

2024-05-14 03:47:32

居士是70后,年轻真好,抓住时机就能实现财务自由!我们50后这一代的幸运是考上大学,跳上受高等教育的最后一班车,发财就是奢望了。不过我仍然认真读你的金融知识普及帖,看懂多少是多少,谢谢分享!

硅谷居士 发表评论于

2024-05-13 14:14:21

回复 '花似鹿葱' 的评论 : "幸运也得抓得住!"

花似鹿葱 发表评论于

2024-05-13 14:06:45

幸运也得抓得住!

硅谷居士 发表评论于

2024-05-13 08:59:34

回复 '菲儿天地' 的评论 : "Never bet against America"

菲儿天地 发表评论于

2024-05-13 08:54:44

多谢硅谷分享,上一篇好文也一起拜读了。如果对美国未来的经济有信心,那就没必要怀疑未来的股市会比以前差许多,当然这是从多年的角度去看。 就像Buffet所说:“Despite some severe interruptions, our country’s economic progress has been breathtaking. Our unwavering conclusion: Never bet against America“。:)

硅谷居士 发表评论于

2024-05-13 08:41:47

回复 'cowwoman' 的评论 : “20年的通胀率也挺可怕的”

cowwoman 发表评论于

2024-05-13 08:39:46

通胀利率也是year to year的复利滚动,20年的通胀率也挺可怕的。再不好好投资,投债务和定存,年利率都跑不过通胀,特别是新冠这几年。

硅谷居士 发表评论于

2024-05-13 08:06:39

回复 'cowwoman' 的评论 : 谢谢来访!

cowwoman 发表评论于

2024-05-13 08:01:39

股市增长率的统计抵消了通货膨胀率了吗?1074的100块的购买力和2024的购买力肯定不一样。